从 Web3「去美元化」角度,猜想未来货币的终极形态

来源:澎湃新闻

撰文:毕良寰,欧科云链研究院首席研究员

本文由澎湃科技与欧科云链研究院联合发布

- 「在美国,存在混乱和缺乏监管明确性的情况。一些公司已经尽最大努力遵守监管规定,却受到了美国监管机构的任意处罚。」「创新者将会离开美国,去其他国家。这将对美国在全球范围内的美元霸权产生不利影响,并为其他国家创造更多的机会。」

- 在 Web3.0 领域,从技术角度来看,主要有两个路径可以开展「去美元化」,一个是用于增加多元资产储备从而减少对美元依赖的加密资产路径;另一个是代替 SWIFT 的央行发行的数字法币 CBDC。

5 月 17 日凌晨,美国证券交易委员会(SEC)婉拒美国最大的加密货币交易所 Coinbase 于 2022 年 7 月提交的针对数字资产制定特定规定的请愿书。从去年年底开始,美国监管就动作频频。今年 5 月,因监管部门打击而关闭美国业务的 Bittrex Inc.及其关联公司宣布破产。此外,早期头部加密项目 Ripple 在与 SEC 的诉讼中已花费 2 亿美元。此类事件引发了业内专家对于美国金融地位和加密监管的探讨,这些问题也成为 4 月底加密行业盛会「2023 共识大会(Consensus 2023)」上的热门议题,谈及该话题的演讲嘉宾大卫·施里尔(David Shrier)和奥斯汀·坎贝尔(Austin Champbell)也在美国奥斯汀作客欧科云链研究院。

「2023 共识大会」4 月在美国奥斯汀举行。

本文将通过 Web3.0「去美元化」路径的解析对货币的未来形态进行猜想。

美国的加密市场一直在「忍受」缺乏明确监管规则的监管环境,加上宏观环境的恶化,一些 Web3.0 企业已经开始逃离美国。同时,一些政府机构也早在 2008 年就开始减少对美元的依赖。最近,美国财政部长耶伦也连续发布警告,表示美债违约风险将会引发更大的经济灾难。目前已有超过 25 个国家使用人民币与中国开展贸易,俄罗斯和印度这两个巨型新兴经济体也已经开始使用美元以外的货币进行商业往来。

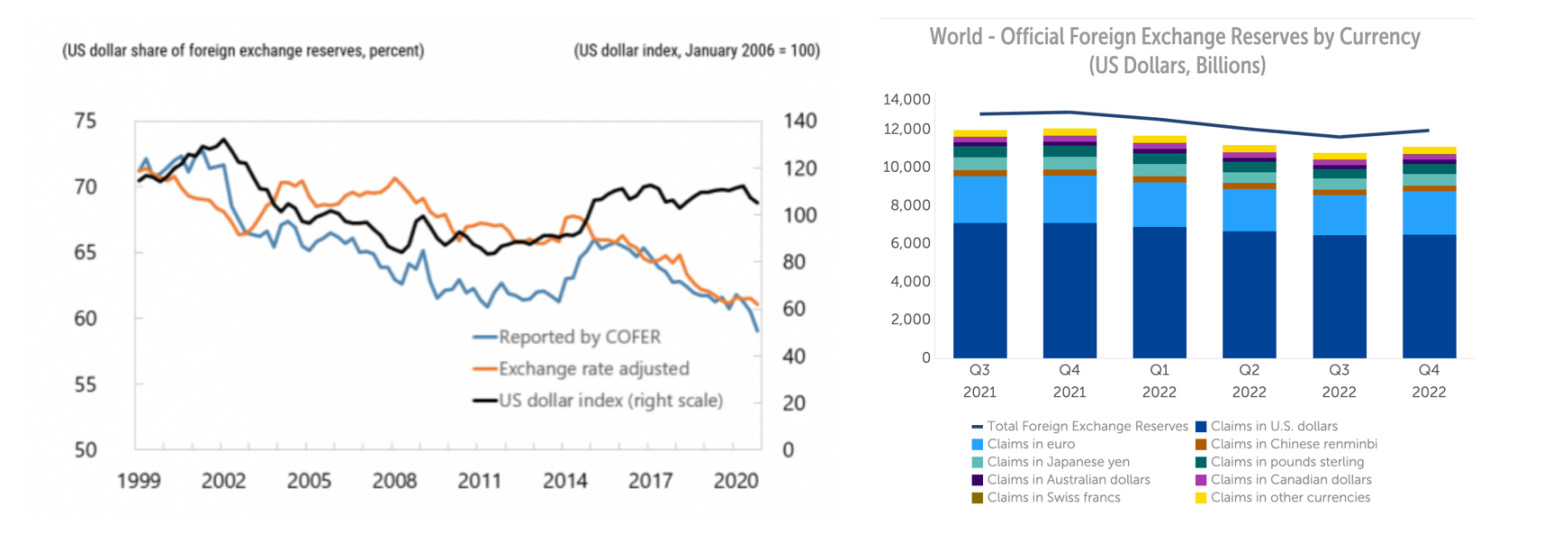

全球外汇储备中美元占比从 70%+ 下降至 40%+,2021 年至 2022 年下降趋势仍在继续。来源:IMF

传统金融市场的去美元化并不是什么新鲜事,而 Web3.0 的去美元化正在进行时。2023 年「去美元化」成为网络上的热门话题,似乎在预示着美国金融繁荣盛世的终结。哥伦比亚商学院教授、零知识咨询创始人奥斯汀·坎贝尔在评论美国国会议员的一则言论时表示,「这是我见过的支持去美元化的最佳论据。」

「货币之王」的衰退

二战后,美国凭借其强大的经济和军事实力以及其已达全球占比 80% 的黄金储备,建立了布雷顿森林体系,该体系以美元为基础,并让美元成为全球最主要的储备货币,取代英镑成为「货币之王」。此外,创建于 1973 年的 SWIFT 担负着全球系统之间的结算,而这个为 200 多个国家和地区提供交易服务的工具,其重要组成部分是美国的美元大额清算系统,也就意味着 SWIFT 早已成为美国掐断受制裁国家地区与美元之间所有信息流层面联系的工具。

近年来,随着全球经济放缓,各国对美元的需求逐渐减少。加之美联储在疫情前采取的大规模量化宽松政策导致流动性大量放水,目前美国国债规模已经超 31 万亿美元,随之而来的巨额金融衍生品让美国整体经济环境对基础利率变化变得极度敏感。而为了应对宽松政策带来的经济后果,最近又实施了 40 年来最大规模的加息政策,这进一步吸引了全球资本回流美国市场,导致不少经济体陷入了流动性陷阱。因此,新兴经济体也认识到持有大量美元的风险,开始减持美元。归根结底,导致这一轮去美元化的直接原因是美联储加息。

美国宏观经济正面临着加息、通胀和高失业率等多重挑战,而这些问题正在夹缝中求存的美国经济中蔓延。尽管一些公司在 AI、脑机接口和太空科技等新兴核心技术领域的创新层出不穷,但新兴科技带来经济增长力时也同样带来了问题,就最近大热的 AI 技术,根据高盛最新报告,欧美国家的 3 亿人将因 AI 失业,这将进一步深化宏观经济带来的困境。「在未来的 5 到 10 年内,而不是 30 年后,我们需要想出应对的解决方案。否则我们将面临社会动荡、饥荒和政府垮台等大规模问题。」英国帝国理工学院大卫·施里尔教授评论。

在这样的背景下,美国监管机构似乎仍然秉承着过去的规则,即只有在历史上的大萧条、1987 年股市暴跌、911 事件、大衰退和 Covid-19 大流行等重大金融危机后才会出台监管政策。就加密行业而言,最近的监管是针对加密货币市场的限制。从目前的局势来看,不明确的监管似乎是「雪上加霜」,加速了 Web3.0 创新出逃充满不确定性的美国「灰色地带」。Coinbase 正考虑在美国监管不确定性的推动下,推出一个海外交易柜台。USDC 稳定币的发行商 Circle 正在巴黎开设一个新的办事处。

此外,全球加息造成的资产荒也让监管机构「瞄准」了最活跃的市场之一 —— 加密资产。「不幸的是,在美国,存在混乱和缺乏监管明确性的情况。一些公司已经尽最大努力遵守监管规定,却受到了美国监管机构的任意处罚。」施里尔教授谈起对美国现状的担忧,「创新者将会离开美国,去其他国家。这将对美国在全球范围内的美元霸权产生不利影响,并为其他国家创造更多的机会。」 坎贝尔教授分析了这种监管混乱的根源 ——「造成这种混乱的根源,是由美国政治体系所设计的。」

多元储备的加密资产与替换 SWIFT「武器化」的 CBDC

尽管各个国家和地区为了抵抗风险正在推动去美元化进程,但任何事物并不是一蹴而就的,美元仍然在全球外汇储备中占据主要份额,可以说该进程还仅是一个开始阶段。在 Web3.0 领域,从技术角度来看,主要有两个路径可以开展「去美元化」,一个是用于增加多元资产储备从而减少对美元依赖的加密资产路径;另一个是代替 SWIFT 的央行发行的数字法币 CBDC(Central Bank Digital Currency),其核心在于区块链技术的应用,可以构建去中心化或者多中心化的金融系统,使得国家或机构在金融交易中不再依赖于美元或其他中心化的货币体系,从而降低风险。

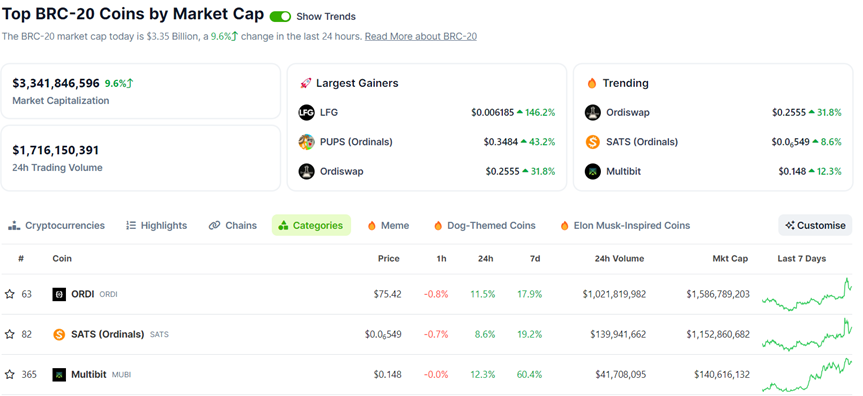

加密资产因底层技术区块链的特性,构建起了金融市场上新的信任。现代金融实质上是信用交易,市场信任是影响金融市场稳定的核心要素之一。美国过去采取的制裁打击、煽动动乱等手段已引发市场信任的丧失,这也是去美元化的根本原因。因此,除了采用多种货币代替美元以对抗风险,数字资产也成为机构选择的一种手段,尤其是那些自己的货币未能很好运作的发展中国家。早在 2021 年,萨尔瓦多成为第一个正式将比特币列入其资产负债表并将其存入储备的国家。全球最大主权基金挪威政府养老基金也将比特币作为自己的资产配置之一。

加密资产的区块链技术使得交易数据被公开记录在去中心化的网络上,任何人都可以查看和验证交易记录,增强了用户对交易的信任。此外,加密资产采用了密码学算法保护交易安全性,使得交易记录无法被篡改。这种去中心化等特点可以在一定程度上冲击某一个机构对货币体系的掌控。加密资产正在逐渐走进人们的视野之中,成为多元资产配置中的一种另类资产配置。当然,新型资产也自然带来新的风险,由于加密资产交易的匿名性和难以追踪性,它们可能会成为洗钱和恐怖主义融资的工具。因此,反洗钱和反恐怖主义融资也成了各国监管和涉及加密资产的业内各个机构的重点。

不仅加密资产,各国和地区已经深入探讨和实践的央行发行的数字货币 —— CBDC 也成为一些国家和机构去美元化的另一个路径选择。最开始被推出的想要绕过美国制裁的「石油币」(Petro)是由委内瑞拉于 2018 年推行的。CBDC 作为央行发行的数字货币,具有交易便捷性、更小的交易摩擦以及透明度等特点,去美元化有以下 3 种原因:一是可以更好地帮助各国实现本币结算交易,降低对美元等其他货币或主导的结算工具的依赖,提高支付效率;二是在国际贸易的跨境交易中,可以帮助降低汇率风险;三是对于一些现在正在使用美元作为自己国家法定货币的国家,CBDC 还可以帮助解决现金流动性问题,从而提高金融包容性。今年 2 月,日本、英国、加拿大、瑞士以及欧洲央行已共同组建一个联合开发数字资产的小组,期望通过数字资产绕开美元,形成数字资产为基础的多边贸易。

「如果各国的数字货币(CBDC)都建立在不同的链上,那么如何实现它们之间的互通性将成为一个问题。」在今年的共识大会上,Chainlink 的联合创始人谢尔盖·纳扎罗夫(Sergey Nazarov)提出了这样一个问题。为了解决这个问题,国际间不仅进行多边协商,还在技术合作上进行探索和落实。例如国际清算银行(BIS)创新中心北欧中心与以色列、挪威和瑞典的中央银行共同完成的 Project Icebreaker(破冰项目);香港金融管理局(HKMA)、泰国银行(BOT)、阿联酋中央银行(CBUAE)和中国人民银行数字货币研究所联合发起的 mBridge 项目。

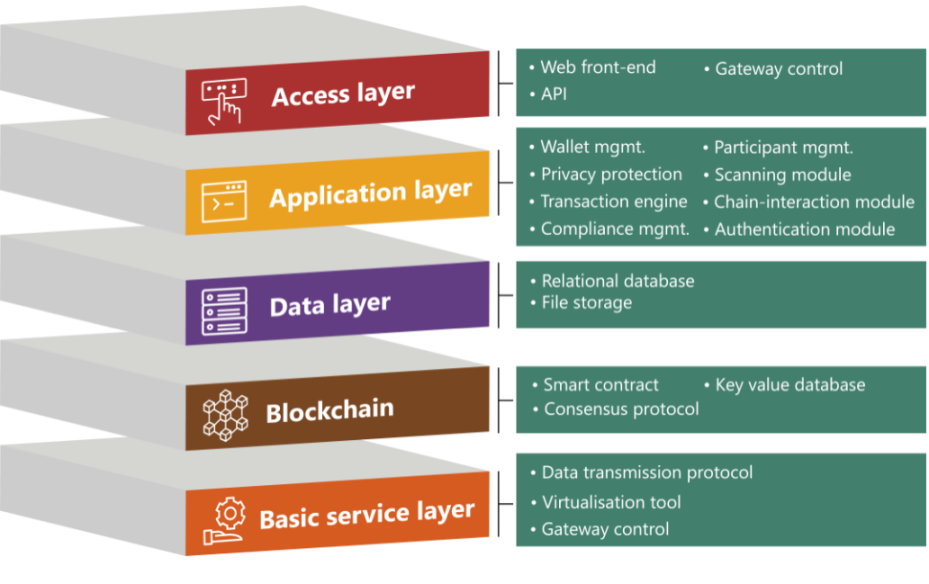

以 mBridge 为例,该项目开发了一个新的本地区块链,即 mBridge 账本(mBL),以满足中央银行和商业参与者的需求。mBL 的核心是中央银行,它们各自运行一个验证节点,共同操作 mBL 的共识协议。中央银行的验证节点形成了一个完整、连接的图,每对节点之间都有一个链接。每个中央银行都可以将其国内的商业银行连接到平台上,而每个辖区的商业银行都与连接的中央银行相连,从而与验证节点相连。并且在技术架构上,设置多层结构,从基础服务层到应用层再到权限层,只有将业务要求例如金融体系特别强调的合规需求(AML)加入其中,才能真正为金融机构所用。相比传统法币,CBDC 具有更高的跨境支付效率和透明度,通过加入实名认证系统和自动化检测等机制和 AML 工具, 使用 CBDC 的合规成本也就更低。每个辖区的商业银行都可以与 mBL 的验证核心相连,实现数字货币之间的互通。这个过程就像是多个岛屿之间通过桥梁连接在一起,形成了一个大陆,使得数字货币可以在不同国家之间流通、转移和结算。

该通用平台于 2022 年 8 月 15 日至 9 月 23 日进行了落地试验,来自中国香港和大陆、阿联酋与泰国的 20 家商业银行使用各自中央银行在 mBridge 平台上发行的 CBDC,代表其企业客户进行了支付以及外汇(FX)同步交收(PvP)交易。「互操作性是 CBDC 发挥其全部潜力的关键因素。」纳扎罗夫如是说。

mBridge 架构。来源:BIS

多元多极的货币未来形态猜想

著名经济学家米尔顿·弗里德曼(Milton Friedman)在 1999 年曾预测,未来会出现一种虚拟货币,它将成为一种全球通用的货币,可以用来进行跨国交易和支付。而经济学家费尔南多·阿尔瓦雷斯(Fernando Alvarez)也曾发表言论称,「未来货币的形态将更加多元化,数字化货币和加密货币将会成为主流,但传统货币仍将继续存在,并且货币的选择将取决于市场需求和个人偏好。」 这个建立在区块链技术的货币世界似乎在朝我们涌来。

目前,加密资产仍然是一个小众资产,但包括 CBDC 在内的数字资产正逐渐崛起。未来,数字资产可能会呈现出一个私人市场法币稳定币与 CBDC 并存的市场结构。从全球避险属性来看,2023 年第一季度,全球官方黄金储备增加了 228 吨,创下了一季度历史新高。全球央行正在积极增加资产多样性,其中加密货币也将因其独立性而被越来越多地考虑纳入多元资产储备中。去中心化进程不会因一个国家的限制而停滞不前,数字资产将呈现出数字化、多中心化、不局限于法币的多元化形态。

「货币既是一种社会结构,也是一种政府结构。」商品和期货交易委员会(CFTC)前主席克里斯托弗·吉安卡洛(Christopher Giancarlo)在共识大会说过,货币的意义本身就不局限于金融。货币未来的形态将会被宏观经济的大手不断推动,不断地朝着去中心化的方向演变,也不会出现全球储备货币霸权。

2022 年 3 月,瑞士信贷策略师佐尔坦·波兹萨(Zoltan Pozsar)发表了一份名为「布雷顿森林体系 III」的研究备忘录。他认为,西方对俄罗斯的制裁是一个拐点,将推动经济进入新的世界货币秩序。这可能导致加速去美元化的趋势,但美元仍然有很大的份额。具有先进性的 Web3.0 领域正在不断发展,就像沙盘模拟一样,将提供更多的可能性和选择,更多的创新和突破。我们将会见证这个历史的变迁,也会见证更广泛的金融创新应用涌现和一个更包容、更公平、更稳定的多元多极金融生态未来。